Greg Ritchie, Bloomberg, 9 februari 2024 – De kriebels in de bankensector die onder meer New York Community Bancorp op zijn grondvesten doen schudden, zullen niet beperkt blijven tot de VS en het risico op wanbetalingen zal zich volgens een uitstekend presterende fondsbeheerder uitbreiden naar Europa.

“Er zijn delen van de markt waarvan we denken dat ze in grote problemen zitten”, zegt Jonathan Golan, een portefeuillemanager bij Man Group in Londen, wiens investment-grade obligatiefonds vorig jaar 99% van zijn sectorgenoten versloeg volgens gegevens verzameld door Bloomberg.

“Je hebt meer banken die onder de loep worden genomen, meer banken die omvallen en mogelijk enkele banken die aan beide zijden van de Atlantische Oceaan in gebreke blijven.”

De bezorgdheid van investeerders over commercieel vastgoed in de VS heeft al gevolgen voor de wereldwijde markten.

Blootstelling heeft geleid tot dalingen in de aandelen van New York Community Bancorp, de Duitse Deutsche Pfandbriefbank en de Japanse Aozora Bank, waarbij handelaren nu onderzoeken wie de volgende zou kunnen zijn.

“In Duitsland en Scandinavië zien we een blootstelling aan commercieel vastgoed als percentage van het tastbaar eigen vermogen in het bereik van 400, 500, 600, 700%,” zei Golan in een interview.

Artikel gaat verder na afbeelding.

“Als elk van deze banken 15 cent afschrijft voor elke dollar die ze uitleent aan commercieel vastgoed – wat ik niet zeg dat dit een basisscenario is, maar wel een heel redelijk scenario – dan zijn deze banken niet alleen niet investment grade, ze zijn ook insolvent.”

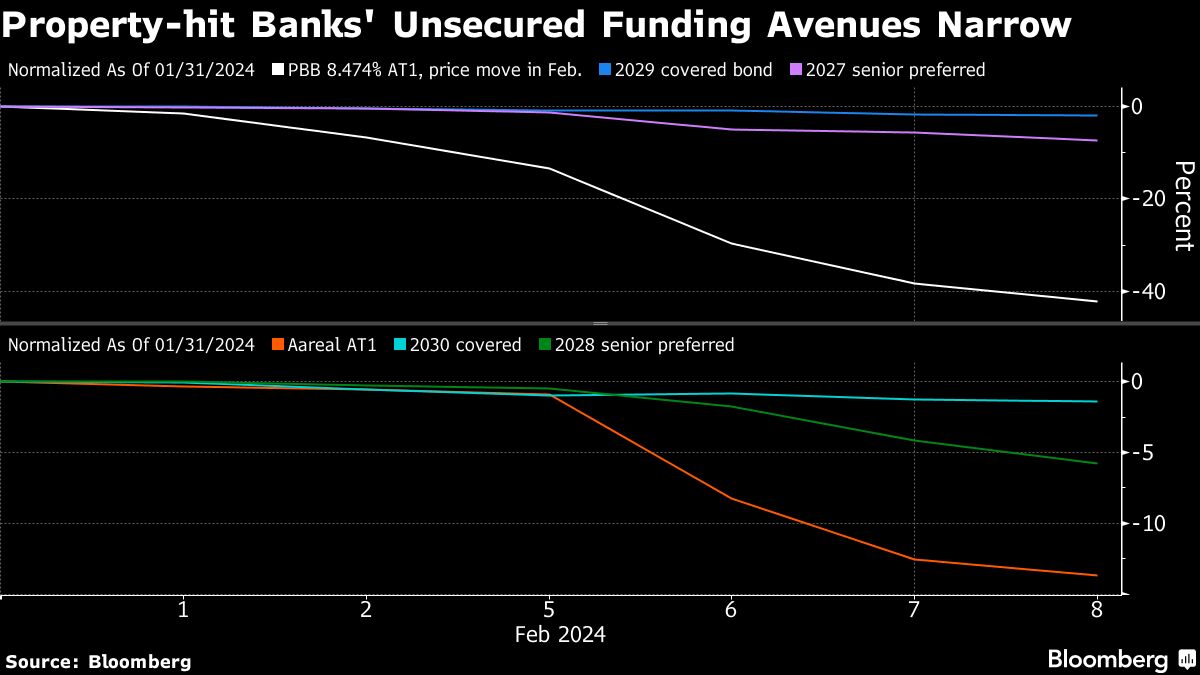

Er zijn al enkele tekenen van mogelijke besmetting op grotere schaal: obligaties van Duitse kredietverstrekkers die zich richten op vastgoed zijn deze week onderuit gegaan nadat analisten van Morgan Stanley klanten hadden aanbevolen om obligaties van PBB te verkopen.

Het Duitse bedrijf heeft de voorzieningen verhoogd vanwege de “aanhoudende zwakte van de vastgoedmarkten”.

De aandelen van het bedrijf bereikten vrijdag nog steeds een laagterecord.

Bloomberg Intelligence denkt dat leningen voor commercieel vastgoed in de VS, met 1% of minder van de activa, geen significante bedreiging vormen voor grote Europese banken. Dit zijn banken als Deutsche Bank, HSBC Holdings en BNP Paribas, maar wijst op risico’s bij sommige kredietverstrekkers.

“Aareal Bank‘s exposure van 16% en Pfandbriefbank van 10% lopen meer risico’s. PBB’s zojuist verhoogde richtlijn voor de voorziening voor verliezen op leningen in 2023 laat zien hoe de zwakte van de vastgoedmarkt niet volledig wordt weerspiegeld,” schreven analisten waaronder Tomasz Noetzel in een toelichting.

Golan zei dat short gaan in effecten nu aantrekkelijk is, hoewel hij weigerde bedrijven te noemen of commentaar te geven op de prestaties van zijn fonds. Man Group, opgericht in 1783, is ‘s werelds grootste beursgenoteerde hedgefonds met 161 miljard dollar aan activa.

“We hebben ons gericht op het identificeren van sectoren en individuele namen die substantieel boven hun intrinsieke waarde worden verhandeld”, zei hij, eraan toevoegend dat de kansen de afgelopen jaren vooral voortkwamen uit long gaan.

“Maar nu bevinden we ons in een zeer laat stadium van de waarderingscyclus en daarom willen we tegelijkertijd aanval en verdediging spelen.”

Ondanks de recente kriebels ziet Golan waarde in andere delen van de bankensector, vooral in kleinere rechtsgebieden waar de markt oligopolistischer is en de marges hoger. Hij wijst op een aantal Midden- en Oost-Europese kredietverstrekkers en gespecialiseerde banken in het Verenigd Koninkrijk die niet om dezelfde zaken concurreren als de grote spelers.

“Er zijn verschillende zeer sterke instellingen met een bescheiden blootstelling aan commercieel vastgoed, gedifferentieerde bedrijfsmodellen, een sterke winstgevendheid, solvabiliteit en liquiditeit,” zei hij.

“Het is in deze gebieden waar we aantrekkelijke kansen vinden, maar je moet echt selectief zijn.”